La déclaration de confidentialité des comptes annuels doit être effectuée au moment du dépôt des comptes au greffe. Par ailleurs, selon l’ANSA, ni les sociétés contrôlantes ni les sociétés contrôlées faisant partie d’un groupe ne peuvent bénéficier de la confidentialité d’une partie de leurs comptes.

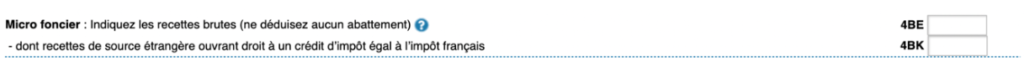

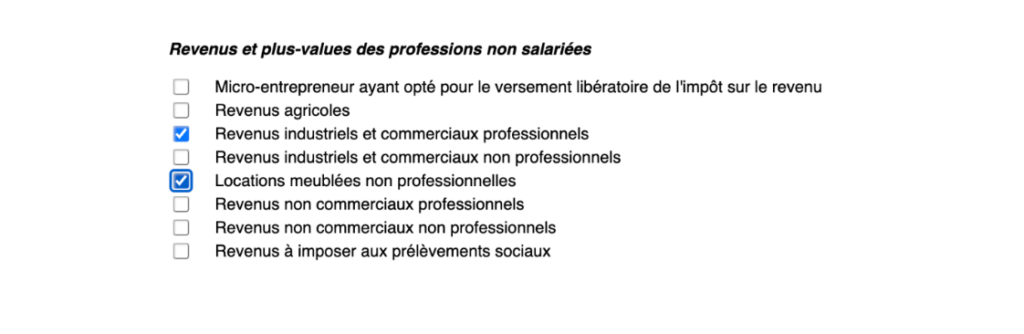

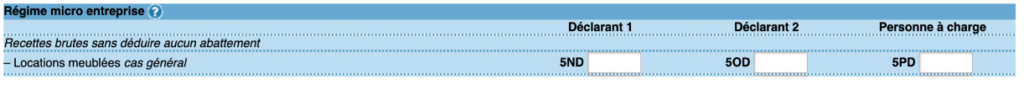

Lors du dépôt de leurs comptes annuels au greffe, les micro-entreprises peuvent déclarer que leurs comptes ne seront pas rendus publics. Lors de ce même dépôt, les petites entreprises peuvent bénéficier de la confidentialité de leur compte de résultat et les moyennes entreprises peuvent demander que ne soit rendue publique qu’une présentation simplifiée de leur bilan et de leur annexe. Ces facultés sont toutefois exclues pour certaines sociétés (C. com., art. L. 232-25, al. 1 à 3).

Ces dérogations à la publicité des comptes sociaux ont récemment fait l’objet d’éclaircissements. D’une part, la cour d’appel de Paris a précisé la date à laquelle la demande de confidentialité doit être formulée (CA Paris, ch. 5-8, 6 juin 2023, n° 23/00062). D’autre part, l’Association nationale des sociétés par actions (ANSA) a pris position sur l’application ou non de la dérogation aux sociétés contrôlées d’un groupe (ANSA, Comité juridique, 5 avr. 2023, n° 23-020).

La confidentialité des comptes ne peut être demandée après leur dépôt au greffe

Une société par actions simplifiée (SAS) saisit le juge commis à la surveillance du Registre du commerce et des sociétés (RCS) d’une demande tendant à rendre confidentiels ses comptes de résultat des exercices 2017, 2020 et 2021.

A l’appui de sa demande, la SAS fait valoir qu’elle peut, en tant que petite entreprise, prétendre déroger à l’obligation de publication annuelle de ses documents comptables, moyennant la réalisation d’une déclaration de confidentialité.

Le juge commis à la surveillance du RCS rejette sa demande pour les motifs suivants :

- la déclaration de confidentialité doit être effectuée concomitamment au dépôt des comptes ;

- la loi ne prévoit pas de faculté de révocation de l’option dès lors qu’elle est prise ;

- la SAS n’ayant pas, au moment du dépôt des comptes, procédé à la déclaration de confidentialité, ses comptes ont d’ores et déjà été portés à la connaissance du public.

La SAS interjette appel en soutenant que la loi ne prévoit aucune limite à la possibilité de rendre les comptes confidentiels postérieurement à leur dépôt et à leur publication.

Le ministère public ne retient pas cette argumentation et considère que la confidentialité des comptes doit être demandée lors de leur dépôt au greffe.

Dans un arrêt du 6 juin 2023, la cour d’appel de Paris confirme l’ordonnance du juge chargé de la surveillance du RCS (CA Paris, ch. 5-8, 6 juin 2023, n° 23/00062). Selon les juges du fond, l’article L. 232-25, alinéa 2 du code de commerce prévoit expressément que la déclaration de confidentialité des comptes annuels doit s’effectuer « lors » du dépôt au greffe de ces comptes, c’est-à-dire concomitamment à ce dépôt. La cour précise qu’aucune disposition législative ou réglementaire ne permet de différer dans le temps la déclaration de confidentialité ; celle-ci ne peut donc pas être effectuée postérieurement au dépôt du compte de résultat.

Remarque : qu’il s’agisse de la confidentialité des comptes annuels pour les micro-entreprises, de la confidentialité du compte de résultat pour les petites entreprises ou de la publicité simplifiée du bilan et de l’annexe pour les moyennes entreprises, l’article L. 232-25 du code de commerce précise, dans chaque cas, que la demande de la société doit être effectuée « lors » du dépôt des comptes annuels au greffe prévu aux articles L. 232-21 à L. 232-23 du même code (C. com., art. L. 232-25, al. 1 à 3). Par une interprétation stricte des textes, les juges du fond en déduisent que toute confidentialité demandée concernant des comptes d’ores et déjà déposés ne peut être accordée.

Dans son appel, la SAS faisait également valoir que le rejet de sa demande de confidentialité porte atteinte à la liberté d’entreprendre de manière injustifiée en ce qu’elle la prive d’un avantage concurrentiel légitime. La cour d’appel écarte cet argument : « il ne saurait être sérieusement soutenu que le fait de ne pas permettre de rendre confidentielle a posteriori une information rendue publique […] constitue une atteinte illégitime ou disproportionnée à la substance même de la liberté d’entreprise ou au principe de libre concurrence, principes devant être conciliés avec l’objectif légitime de transparence de la vie des affaires ».

Les sociétés « contrôlées » appartenant à un groupe peuvent-elles bénéficier de la confidentialité des comptes ?

Les sociétés appartenant à un groupe, au sens de l’article L. 233-16 du code de commerce, ne peuvent bénéficier ni de la confidentialité de leur compte de résultat ni de la publicité d’une présentation simplifiée de leur bilan et de leur annexe (C. com., art. L. 232-25, al. 2 et 3).

Pour rappel, l’article L. 233-16 précité impose aux sociétés commerciales d’établir des comptes consolidés et un rapport sur la gestion du groupe dès lors qu’elles contrôlent de manière exclusive ou conjointe une ou plusieurs autres entreprises dans des conditions définies par ledit article.

Afin de déterminer si les filiales contrôlées peuvent bénéficier de la confidentialité des comptes, l’ANSA s’est interrogée sur la notion de « sociétés appartenant à un groupe, au sens de l’article L. 233-16, (…) ». Deux interprétations sont envisagées :

- l’une selon laquelle la notion vise l’ensemble des sociétés du périmètre de consolidation, étant précisé que si le législateur avait voulu permettre aux filiales de bénéficier de la confidentialité de leurs comptes, il l’aurait mentionné expressément ;

- l’autre selon laquelle la notion ne vise que la société contrôlante et non les sociétés contrôlées. La directive 2013/34/UE, dont est issue la dérogation, prévoit l’allègement des obligations en matière de comptes annuels de toute société qui appartient à un groupe établissant des comptes consolidés. Dès lors, si les comptes consolidés du groupe sont établis par la société contrôlante, il n’est plus indispensable que les sociétés contrôlées publient, elles aussi, individuellement l’intégralité de leurs comptes annuels.

L’ANSA tranche en faveur d’une interprétation littérale de l’article L. 232-25 du code de commerce : la notion de « sociétés appartenant à un groupe, au sens de l’article L. 233-16, (…) » englobe toutes les sociétés faisant partie du même groupe, incluant donc les sociétés contrôlantes et les sociétés contrôlées (ANSA, Comité juridique, 5 avr. 2023, n° 23-020).

L’ANSA précise que l’option offerte par la directive 2013/34/UE d’exclure de la dérogation les seules sociétés contrôlantes établissant des comptes consolidés n’a pas été mise en œuvre par le législateur français. Elle propose, à ce titre, un amendement transposant cette option.

Alexandra Pham-Ngoc, Dictionnaire Permanent Droit des affaires.

Éditions Législatives – www.elnet.fr

Article extrait du Bulletin d’actualité des greffiers des tribunaux de commerce n° 176, juillet 2023 : www.cngtc.fr