Dans un contexte de mobilité internationale croissante, la question de la résidence fiscale reste centrale pour les particuliers comme pour les entreprises. Ces dernières années, les changements de résidence fiscale se sont intensifiés, en particulier vers des pays voisins comme l’Italie ou la Suisse, devenus des destinations privilégiées pour les contribuables mobiles. Pour Noun Partners, cabinet indépendant spécialisé dans la gestion de patrimoine, déterminer correctement son lieu d’imposition est essentiel pour éviter les risques de redressement et de double imposition, deux écueils aux conséquences financières lourdes.

En France, la résidence fiscale est définie par l’article 4 B du Code général des impôts. Un contribuable est considéré comme résident fiscal français s’il remplit l’un des critères suivants : avoir son foyer ou son lieu de séjour principal en France, y exercer son activité professionnelle principale ou y avoir le centre de ses intérêts économiques. Dans la pratique, cette notion de foyer est déterminante. Par exemple, un cadre supérieur installé à Londres depuis trois ans, rentre chaque week-end à Paris où résident sa femme et ses enfants. Bien qu’il exerce son activité professionnelle au Royaume-Uni, son foyer étant situé en France, il y est considéré comme résident fiscal.

« La résidence fiscale ne se décrète pas. »

Malek Ziane, fondateur de Noun Partners

Ces conventions, souvent basées sur le modèle de l’OCDE, établissent des critères précis pour trancher : foyer permanent, centre des intérêts vitaux, lieu de séjour habituel, nationalité. Elles permettent surtout d’éviter que les mêmes revenus ne soient imposés deux fois, en prévoyant des mécanismes comme le crédit d’impôt ou le taux effectif. Ainsi, dans le cas d’un chef d’entreprise qui possède une maison en Italie, où il vit avec sa famille, et un appartement à Paris qu’il occupe régulièrement pour affaires, les deux pays le considèrent comme résident fiscal. C’est alors la convention franco-italienne qui tranche : son centre des intérêts vitaux étant en Italie, c’est ce pays qui devient son lieu de résidence fiscale.

« La résidence fiscale ne se décrète pas, elle se constate au regard d’un faisceau d’indices factuels, souligne Malek Ziane, fondateur en 2020 de Noun Partners. Une mauvaise évaluation peut entraîner une double imposition ou un redressement fiscal. L’anticipation et l’accompagnement par un expert sont donc déterminants pour sécuriser sa situation. »

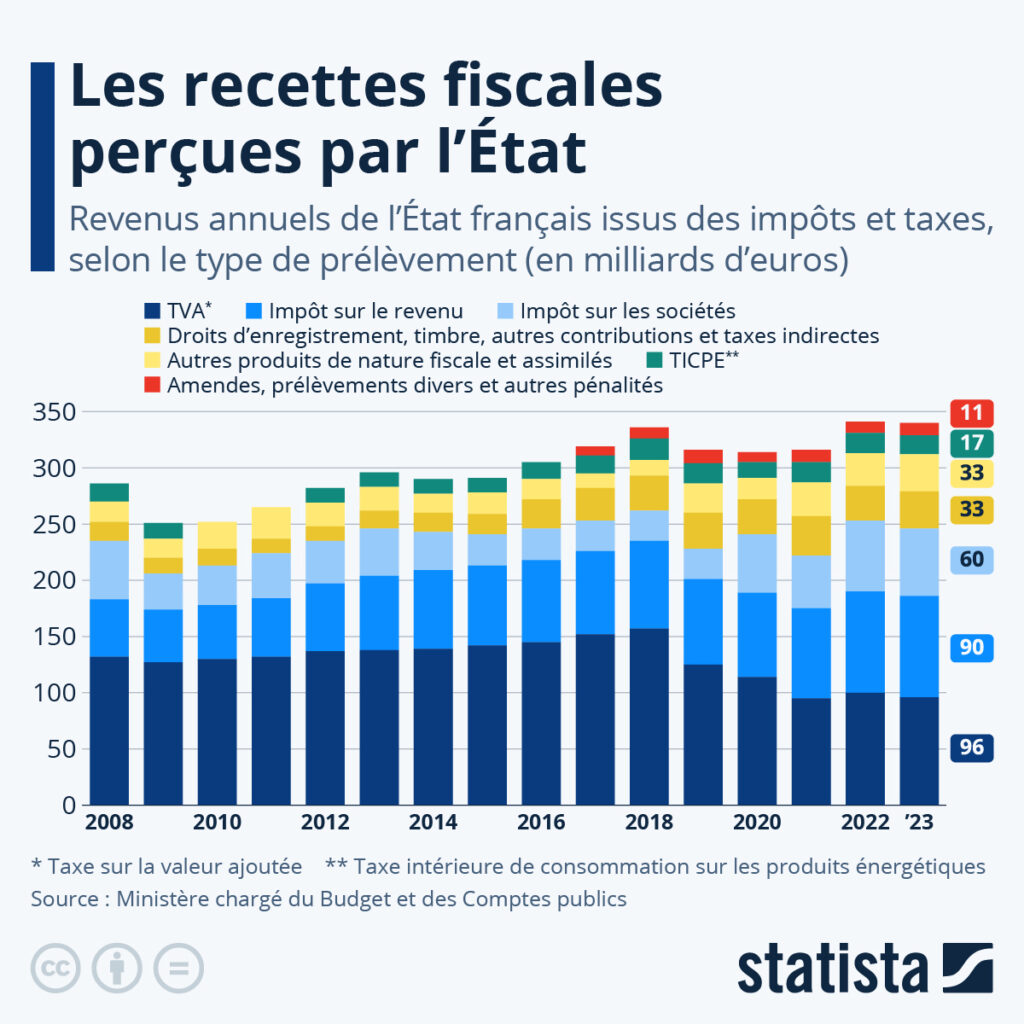

L’impact d’un changement de résidence fiscale est majeur : un résident français est imposé sur l’ensemble de ses revenus mondiaux, tandis qu’un non-résident ne l’est que sur ses revenus de source française. Dans un contexte de mobilité internationale, cette distinction peut transformer radicalement la charge fiscale d’un contribuable.

Pour limiter les risques de double imposition et de contentieux, il est indispensable d’analyser en amont sa situation familiale, professionnelle et patrimoniale, et de tenir compte des conventions fiscales applicables. Dans un environnement où les mobilités internationales sont de plus en plus fréquentes, une bonne compréhension des règles de résidence fiscale constitue un véritable levier de sécurité et de sérénité.

L.G.