Le Crédit agricole Alpes-Provence vient de lancer une ‘task force 360°’ dédiée à l’accompagnement des entreprises. L’objectif est de réunir les expertises existantes de la banque régionale ainsi que de nouvelles hyper compétences spécialisées afin de répondre aux besoins clés des entreprises, de la trésorerie aux ressources humaines, jusqu’à la confiance numérique.

« Avec cette task force 360°, nous franchissons une nouvelle étape de notre engagement. »

Laurent Fromageau, directeur général du Crédit agricole Alpes-Provence

« L’hyper-proximité n’est pas un slogan : c’est un engagement, insiste Laurent Fromageau, directeur général du Crédit agricole Alpes-Provence. Dans un contexte national où les entreprises doivent faire face à des transformations rapides et parfois profondes, avec les équipes du Crédit Agricole Alpes Provence nous avons fait le choix d’accélérer. Avec cette task force 360°, nous franchissons une nouvelle étape de notre engagement : apporter des réponses concrètes, expertes et immédiatement opérationnelles à toutes les entreprises de nos territoires. »

Un levier de financement pour les PME et ETI

Concrètement cette accompagnement s’appuie sur la mise à disposition de solution de capital-investissement. Dans ce cadre, le Crédit Agricole Alpes Provence va donc renforcer son action grâce à un nouvel apport de 15M€ de ses actionnaires, un réinvestissement systématique des résultats, une augmentation des seuils d’intervention jusqu’à 10M€ par opération et jusqu’à 50€ aux côtés des autres structures d’investissement du groupe Crédit Agricole.

Pour cela la banque peut notamment s’appuyer sur un partenaire durable : Sofipaca qui depuis sa création en 1984 a accompagné plus de 300 PME et ETI de la région.

« L’intervention de Sofipaca en tant qu’associé dans les entreprises de la région crée une proximité encore plus forte avec les dirigeants et renforce le rôle de ‘façonneur du territoire’ du Crédit agricole, » explique Florence Politi, directrice d’investissements de Sofipaca qui a aujourd’hui sous gestion 150M€ dans des secteurs clés de l’économie régionale : santé, agriculture, numérique, énergie, mobilité et tourisme.

Renforcer la confiance numérique

Dans le même temps, le Crédit agricole Alpes-Provence ambitionne d’apporter des solutions simples et sécurisées pour accompagner toutes les entreprises dans le domaine de la facture électronique. Pour cela, la banque propose les outils Kolecto (pour les entreprises de moins de 50M€ de CA) et Doxalia (pour celle de plus de 50M€ de CA) qui permettent notamment d’importants gains de temps.

Relever le défi des RH

À l’heure où l’attractivité, la fidélisation et le pouvoir d’achat des collaborateurs sont devenus des enjeux majeurs, le Crédit agricole Alpes-Provence a aussi décidé de structurer une offre dédiée pour accompagner les PME du territoire dans leurs problématiques RH. Avec la banque des ressources humaines, la banque propose une offre comprenant une épargne salariale et retraite pour motiver et valoriser les salariés (via Amundi), une assurances santé et prévoyance pour protéger les salariés (via Crédit Agricole Assurances) ainsi que Worklife, une solution digitale pour simplifier et enrichir le quotidien des salariés.

Afin de soutenir cette nouvelle offre stratégique, le Crédit agricole Alpes-Provence a créé 6 postes spécifiquement dédiés.

Les projets 2026

Outre un engagement fort dans la perspective des JO 2030, le Crédit agricole Alpes-Provence considère que la transmission d’entreprise constitue un enjeu central pour l’économie régionale, avec 70 000 entreprises susceptibles de changer de main dans les 5 prochaines années et plusieurs millions d’emplois concernés à l’échelle nationale.

Le Crédit Agricole Alpes Provence structure donc une réponse dédiée pour sécuriser ces étapes clés et accompagner durablement les dirigeants avec la création en 2026 de la Banque Patrimoine qui offrira une approche intégrée combinant expertise financière, fiscale et juridique pour accompagner les opérations de succession, de reprise ou de restructuration patrimoniale. Egalement prévu la création d’une direction dédiée aux marchés des entreprises qui complétera les dispositifs déjà déployés par la Caisse Régionale(événements dédiés à la transmission, sessions Loi de Finances, accompagnement des experts-comptables et suivi individualisé par les chargés d’affaires).

Pour rappel, le Crédit agricole Alpes-Provence est une banque coopérative couvrant les territoires des Bouches-du-Rhône, du Vaucluse et des Hautes-Alpes. Forte de plus de 800 000 clients, 350 000 sociétaires et d’un réseau de plus de 130 points de ventes, l’établissement bancaire « la solidité financière et la capacité à mobiliser l’expertise » du 9ᵉ groupe bancaire mondial.

L.G.

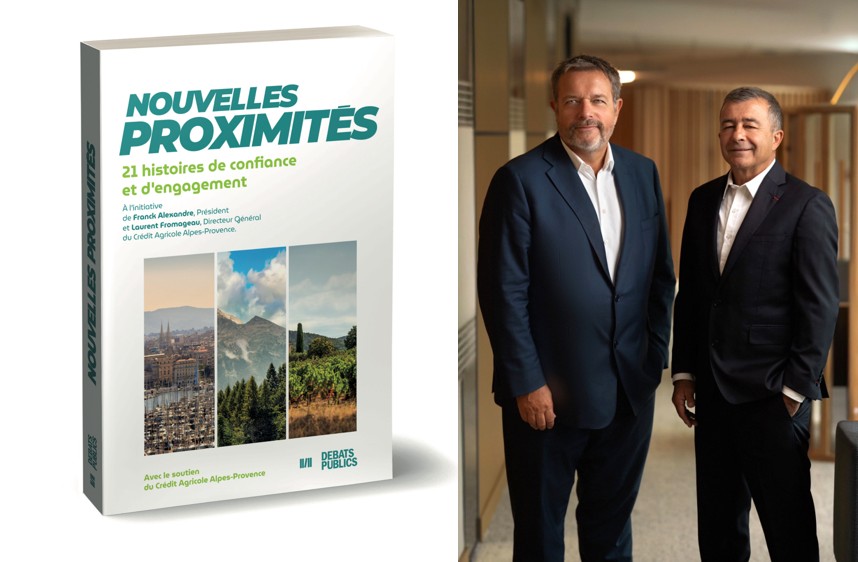

Livre : ‘Nouvelles Proximités : 21 histoires de confiance et d’engagement’

A l’initiative de Laurent Fromageau (à gauche sur la photo ci-dessus), et Franck Alexandre (à droite), respectivement directeur général et président du Crédit Agricole Alpes Provence, le nouvel ouvrage ‘Nouvelles Proximités : 21 histoires de confiance et d’engagement’ de la collection Débats publics « propose un voyage au cœur des Alpes et de la Provence à la rencontre des dirigeants d’entreprises et d’associations qui bâtissent le futur de cette région. Chaque porteur de projet dialogue avec un président d’une caisse locale du Crédit agricole Alpes-Provence pour mieux comprendre les 21 projets qui façonnent le territoire. »

Parmi eux, plusieurs Vauclusiens Franck Alexandre de la Caisse locale de Beaumes-de-Venise, Alain Bremond président de la caisse de Pertuis, Jordan Charransol, président de Jeunes agriculteurs de Vaucluse et viticulteur et maraîcher dans l’enclave des papes, Marilyn Gallet, présidente de la caisse de Pernes-les-Fontaines, Morgane Cousin, présidente de l’association Egal Accès, Céline Isirdi présidente de la caisse de Cadenet, Laure Galpin, directrice générale du Parc naturel régional du Luberon, Martine Millet, vice-présidente de la caisse de Bollène, André Bernard, président du canal de Carpentras, Florence Mutte, vice-présidente de la caisse de Carpentras, Serge Andrieu, président du conseil de surveillance du centre hospitalier de Carpentras, François Sanchez, président de la caisse de l’Isle-sur-la-Sorgue ainsi que Frédéric Gaillanne de la fondation Gaillanne.

« À travers ces récits et ces initiatives se dessine une région plus inclusive, plus solidaire et profondément ancrée dans le collectif, explique l’éditeur. Ces histoires témoignent également d’un lien singulier : celui qu’entretient le Crédit Agricole Alpes Provence avec les forces vives locales, qu’elles se trouvent dans les villes ou dans les campagnes. Une relation de confiance unique, fondée sur des valeurs d’utilité, d’universalité et de responsabilité partagée. »

‘Nouvelles Proximités : 21 histoires de confiance et d’engagement’. 311 pages. Prix : 20€ TTC. Collection Débat publics.